洋码头4轮融资系误读 频被消费者质疑售假

- 更换背景颜色:

-

-

-

-

-

-

-

【环球网 记者 田刚 陈超】洋码头的“个人买手直播扫货”模式推出时,曾引得整个跨境电商行业集体亢奋。但随着层出不穷的“售假”质疑和物流投诉,尤其是近期快递行业被曝“异地上线”的黑幕后,针对海淘、跨境电商行业的思考越发理性。

此外,包括洋码头在内的海淘行业,一直以来都缺乏创收、盈利的“造血”功能,长期以来不得不依赖持续融资来维持公司的正常运营,市场遂冠以“融资依赖症”。

消费者权益保护日当天被曝光

比达咨询日前发布的《2017年中国垂直海淘APP产品市场研究报告》显示,今年第一季度,中国海淘市场交易规模达到1324亿元,环比增长9.0%;用户规模达0.43亿人,环比增长4.9%。海淘已经成为部分追求生活品质的青年人的既定生活方式。

但从持续不断的假货投诉来看,国内海淘群体存在明显的“危机感”。

公开资料显示,洋码头成立于2009年,是中国海外购物平台,平台卖家由个人买手和入驻商户构成。在个人买手“扫货直播”方式在推出,曾引得业内一片惊叹。

但据多家媒体报道,“洋码头扫货直播造假、纽约扫货北京发货”的现象十分普遍。这一现象在资讯类视频平台“梨视频”关于国内快递“异地上线”报道之后,仍很难取得直接证据。

今年消费者权益保护日,新华网转载的新京报文章揭露称,“异地上线”给海淘造假提供了技术便利。报道称,国内一些大型物流公司的“异地上线”模式,将货物从原地址寄到异地,再从这些地方寄到买家手中。而买家在网上所查询到的快递单号跟踪中,货物发出低则显示为异地,并不是从真正意义上的原地址发出。

该报道还以申通快递为例。某买家通过申通快递向自己的工厂寄了一份文件,而原本该为发货地的“莆田”,经过这一周转,发货地赫然写着“上海保税港区”。

这一报道意味着,当地商家的箱包在发货时可以任意填写包括上海、深圳等多个港口城市,从而为商品的“海外”属性做背书。

报道另称,“异地上线”模式发货地不仅能修改为国内其他城市,甚至还可以在海外其他国家“上线”。据媒体报道,顺丰、联邦快递等物流公司可以通过“套单”的形式在美国上线,仅需要支付36元,耗费7到12天就能完成邮寄流程,上演货物假装从海外寄到中国的把戏。

有业内人士指出,快递“异地上线”这一创新,较之保税仓的假货洗白“显得更有新意”。

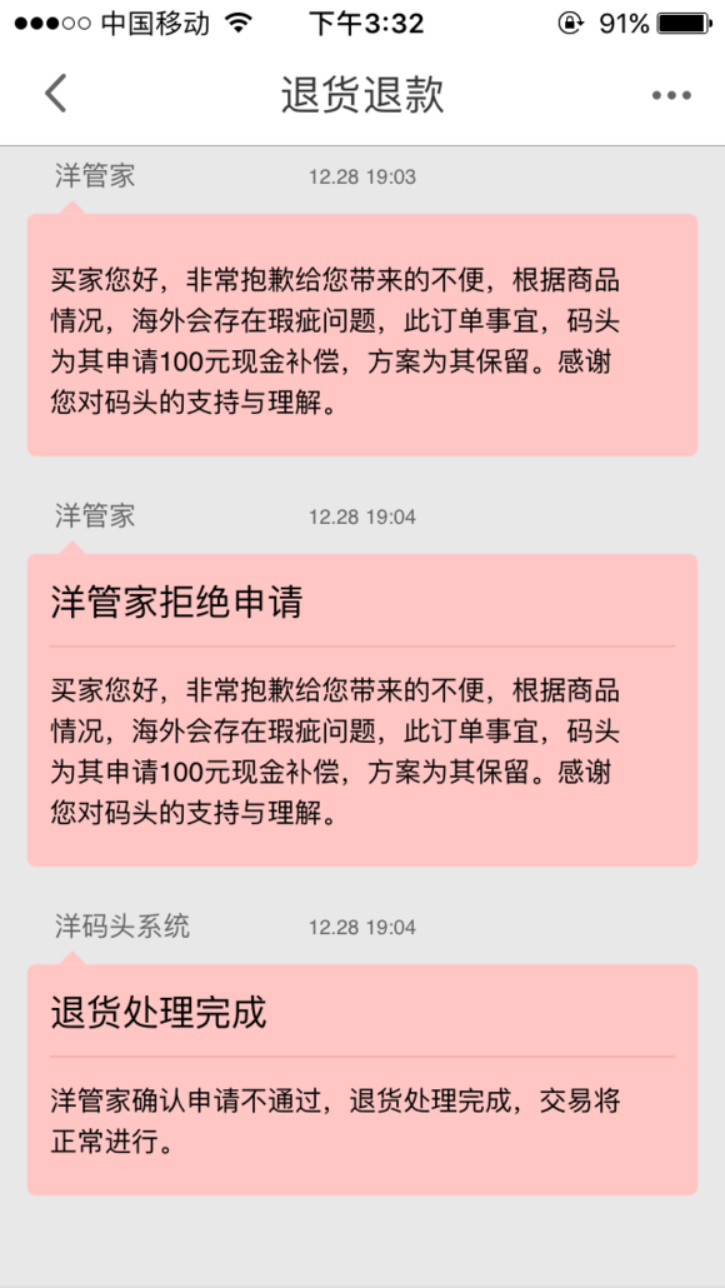

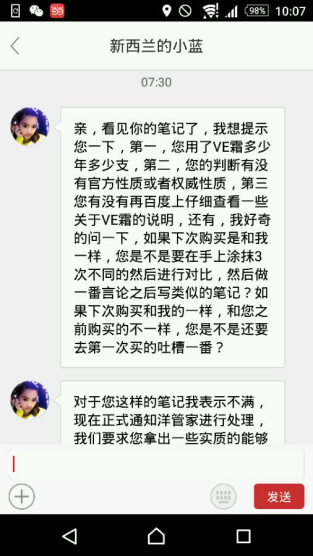

网友将衣服上缝的线拆除后,洋码头工作人员以前后所发照片不符为由,拒绝退货。

网友投诉洋码头“多种造假”

一家公共服务平台数据显示,2016年跨境海淘累投诉呈明显上升趋势,“疑似假货”是其中最受关注和最高发的投诉重点,榜单中,洋码头因“疑似售假、物流迟缓、退款艰难”等主要问题位列第三。

另有消费者在微博、百度贴吧等社交平台爆料洋码头通过买手代购的商品疑似假货,鉴定过程成扯皮黑洞等问题。有消费者称,理论上鉴定商品是否为正品,可以通过第三方检测机构或专柜,但实际上并非如此鉴定。“绝大多数品牌专柜拒绝对非官方渠道购买的商品提供验货服务,”一消费者说,“专柜也没有专业的验货设备,唯一能提供验货服务的是二手奢侈品收购店,但他们无法出具权威检测报告,也不具备公信力。”

业内人士称,消费者陷入了无从验证真伪的窘境。前述新华网转载的报道称,进口商品可以通过经销商的报关单等入境证明验证,但海外代购只有买手的购物小票和物流信息。该报道揭露了三种造假方式:国内造假,邮寄到国外,经国外再销售给国内代购客户;找国外朋友邮寄空箱子回国,仿造物流凭证;网购海外代购票据,售价10元——40元的高仿购物小票等可轻松假冒新加坡、法国等地专柜票据。

此外,还有消费者投诉称,消费者连给差评和写海淘体验的权利也被洋码头等平台剥夺了。“洋码头的评价制度是笔记制,消费者将购物经历写成客观的笔记,也极可能发不了,网站会认为你带有主观情绪。”

消费者权益保护日当天,“梨视频”曝光了国内快递行业集体物流造假“异地上线”的黑幕。另有媒体报道称,该行业已形成一条从产品造假、转包“分销”再到发货“洗白”的灰色产业链,收到“疑似假货”的海淘族也同时陷入“无法证伪”的维权困局。

社交平台上,多有消费者投诉称购物笔记无法再“洋码头”上发表。

4轮融资系市场误读

以洋码头为代表之一的海淘行业,由于自身缺乏创收、盈利的“造血”功能,长期以来不得不持续依赖融资来维持公司的正常运营,一直以来都被市场质疑其“融资依赖症”。《亿邦动力网》就曾于2015年2月发布过文章《供应链专家详解洋码头被迫融资的秘密》,针对洋码头:“既然模式无法盈利,却仍要保持稳健发展,资本的注入就尤为意义重大。用钱投市场、发补贴、抢份额,模式决定了洋码头需要一轮又一轮的融资。”

而与此同对应的则是,洋码头则以一轮又一轮的融资落地,来“回应”市场的质疑之声。根据《天眼查》列示的数据显示,洋码头成立至今已经完成了4轮融资:

1、2011年12月12日“天使轮”,融资500万元人民币,投资方为天使湾创投;

2、2014年1月10日“A轮”,融资数千万人民币,投资方为长江国弘投资、赛富投资基金;

3、2015年1月26日“B轮”,融资1亿美元,投资方为赛富投资基金、赛领资本、世铭投资、AB Capial;

4、2015年5月1日“C轮”,融资数千万人民币,投资方为远镜创投。

在正常的企业经营过程中,每当落实一轮融资时,就应当相应进行工商注册资料的变更,然而从洋码头公开的工商变更资料来看,并无证据能够支持该公司成功实施过4轮融资。

洋码头的运营主体是“上海洋码头网络技术有限公司”,该公司注册成立于2009年8月,初始注册资本为100万元,后于2014年6月25日增加注册资本至580万元,并保持至今,这应当着洋码头的一轮融资。但是从时间节点来看,这并非对应着发生在2011年12月的“天使轮”融资;而在2011年之后的两年时间内,洋码头的经营主体“上海洋码头网络技术有限公司”并不存在工商变更,业绩并未体现出该公司进行过“天使轮”融资。

再从洋码头的股东方资料来看,“上海洋码头网络技术有限公司”最初的投资方为“杭州洋码头信息技术有限公司”,在2014年7月将投资方变更为“北京碧鹏飞科技发展有限公司”。截至目前,“上海洋码头网络技术有限公司”仅有一家股东为“北京碧鹏飞科技发展有限公司”,而从工商注册资料来看,“北京碧鹏飞科技发展有限公司”也仅有“上海洋码头网络技术有限公司”这一个投资项目,因此“北京碧鹏飞科技发展有限公司”的增资行为,也可以看做是洋码头的增资行为。

根据工商资料显示,“北京碧鹏飞科技发展有限公司”成立于2014年3月,初始注册资本为100万元,后于2016年4月将注册资本提高到2586.82万元,对比这次增资前后的股东名单,新增了张晔、范春燕两名自然人,这也对应着一轮融资。从时间点推算,这应当对应着洋码头发生在2014年1月的A轮融资。

截至目前,“北京碧鹏飞科技发展有限公司”的股东中包括自然人章飞鹏、曾碧波、张晔、蔡华、范春燕,法人股股东包括“浙江天使湾创业投资有限公司”、“厦门思元投资管理有限公司”和“上海长江国弘投资管理有限公司”,这三家法人股单位都并非只有洋码头这一个投资项目,因此这几家法人单位的增资行为,就不能理解成是洋码头的增资。

至此可以发现,通过公开的工商变更资料来看,只能够印证洋码头至多存在过两轮融资,那么其余两轮融资又体现在哪里了呢?对此,洋码头工作人员在接受环球网财经电话采访时表示:“市场中所谓的4轮融资,其实是误读,洋码头官方公布的融资只有两轮”,环球网要求洋码头方面对此提供相应证据,但截止发稿时并未得到洋码头公司的回应。

此外,回顾洋码头经营主体也即“上海洋码头网络技术有限公司”的历史股东演变,也非常有趣。

根据公开的工商资料查询,“杭州洋码头信息技术有限公司”注册成立于2001年4月、注册资本为107.5万元,初始股东包括曾碧波和梁建武,后于2014年8月实施了工商变更,股东变更为“上海倍海供应链管理有限公司”。“上海倍海供应链管理有限公司”成立于2013年12月,初始投资方为“杭州洋码头信息技术有限公司”,后于2014年7月将投资方变更为“北京碧鹏飞科技发展有限公司”,后又于2015年12月将投资方变更为“上海洋码头网络技术有限公司”。

从上述资本运作逻辑来看,最初的投资链条是:“杭州洋码头信息技术有限公司”投资于“上海倍海供应链管理有限公司”, “上海倍海供应链管理有限公司”投资于“上海洋码头网络技术有限公司”;而后经过数次变更之后,投资链条变成了:“上海洋码头网络技术有限公司”投资于“上海倍海供应链管理有限公司”, “上海倍海供应链管理有限公司”投资于“杭州洋码头信息技术有限公司”,投资关系完全调转了过来。